前言

短短两周,10年美债利率上涨30个BP,已经突破1.6%,狼又来了吗?怎么理解?

问:美债为何上行?

答:常态化管理给足了观察期,市场看到吃喝玩乐行业订单的改善,预期走向乐观。

问:对于美债,市场分析框架为何全错了?

答:刻舟求剑。

问:当下美债正确的分析框架是什么?

答:吃喝玩乐定美债。

问:美债利率还能上行多少?

答:看疫情!如无大改观,短期突破1.8%有难度。

问:对资本市场影响如何?

答:基于以上1.8%的假设,美股会有一些压力,A股和A债影响幅度不大。

正文

美债利率在最近两周形成突破,在短时间内上升接近30个BP,超出市场预期。作为全球金融市场定价的锚,美债利率的重要性毋庸多言。然而,美债在2021年的走势比较诡异,令人难以捉摸。年初市场的一致预期是10年美债利率向上破2,2.-2.5%是中性判断;然而美债利率自3月底接近1.8%之后就一路下行至最低接近1.1%的水平,与年初的预期相差约100个BP。

美债利率从约1.8%一路下降至约1.1%的过程,也是各路买方卖方包括美联储等研究机构不断被打脸的过程,各种逻辑受到了严峻的挑战,以至于海内外市场对美债走势基本处在“集体失语”的状态,因此最近美债的大幅攀升令人狐疑但没有声音。原因在于,除了疫情走势存在不确定性之外,市场其实没真正搞明白美债走势的内在逻辑。

到底美债走势有什么乾坤呢?我们用一句话概括,“吃喝玩乐定美债”。具体的,我们有以下结论:

(1)在当前环境下,传统经济指标对美债的指示意义很差,因为疫情下的经济指标很多是短期的,不代表长期走势。

(2)在早期,新冠病例数对美债有较强相关性,但随着疫苗及变异病毒的出现,以及疫情应对策略的不断变化,病例数与美债相关性很差。疫情依然很重要,但相关性变得复杂。

(3)美债利率与美国“吃喝玩乐”方面的股票比如航空、邮轮、酒店的股价高度相关。

(4)预测美债的基础还是在经济走势的预判上,底子是疫情影响的判断,指标是吃喝玩乐指标特别是受疫情负面影响比较大的指标变化。

(5)如果欧美对疫情常态化管理能够持续,美债上行的趋势料将继续,但大幅超过疫情前仍有难度,突破1.8%有难度,除非疫情有根本改观。美股将承受一定程度的压力,但幅度不算大。

(6)2021年年初A股的大幅调整主要是A股估值过高,美债上行只是催化剂;今时不同往日,美债上行对A股的影响有,但幅度不算大,对A债也有限。

1 传统经济指标和疫情对美债的解释为何失效?

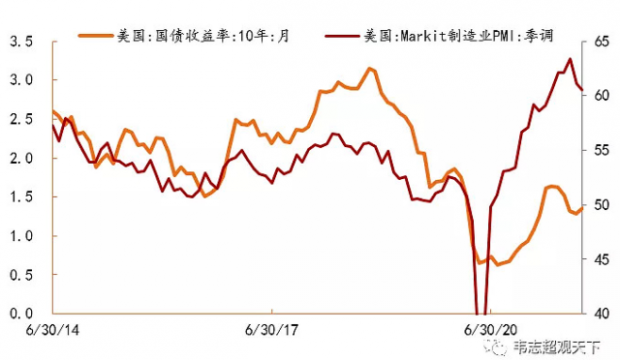

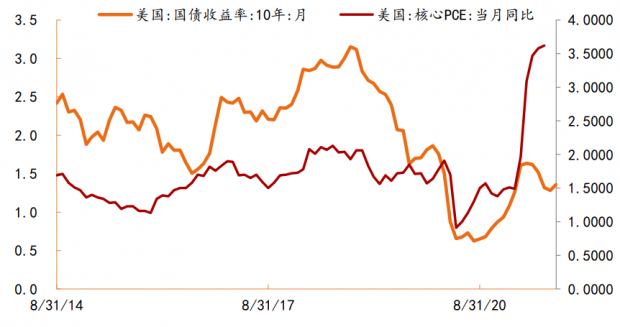

一般认为,美债的决定因素是经济基本面,其中主要包括了经济增速以及通胀水平,原因无需多说。从历史上看,美国经济指标与美债的相关性是很好的,特别是美国制造业PMI,通胀水平的相关性也算不错。

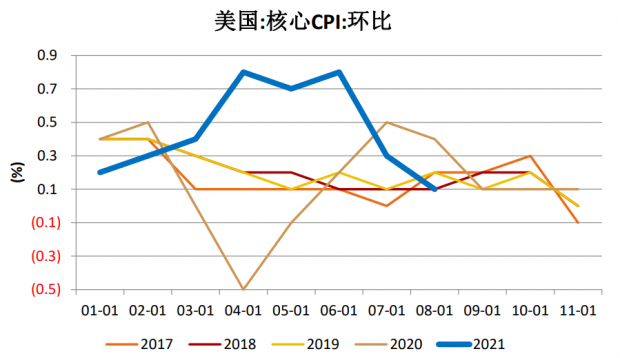

然而,疫情之后两者的相关性受到了严峻的挑战。4月之后美国制造业PMI以及通胀水平还在高位,但美债已经开始下行;7-8月特别是8月的核心CPI环比已经与季节性变化相符,相比之前4-6月的高位大幅回落,然而美债反而上行。

其中的原因,市场有一些讨论,美联储也曾经回应过,本质在于这些经济指标更多是短期的。其背后的原因一方面是美国的各项刺激政策把短期指标打高,另一方面是疫情后补坑的短期上冲。而10年期美债,从定义上看,从来都是看长期预期的。

|

图1:美国制造业PMI与美债 |

|

|

|

资料来源:Wind,首创证券 |

|

图2:美国通胀与美债 |

|

|

|

资料来源:Wind,首创证券

|

|

图3:美国通胀环比水平已经回落 |

|

|

|

资料来源:Wind,首创证券

|

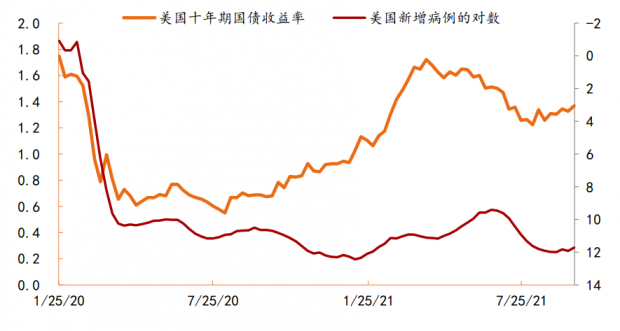

另外一个对美债的解释变量是疫情。疫情对经济的影响显而易见,理应对资产价格影响重大。然而,实际情况比预想的要复杂得多。在2020年11月新冠疫苗问世之前,新增病例与美债确实高度相关,但随后就出现了较为明显的背离。这是因为,在疫苗出来之后,未来经济的走势已经不单单决定于新冠病例甚至疫情本身的变化了。

|

图4:美国新冠病例与美债 |

|

|

|

资料来源:Wind,首创证券

|

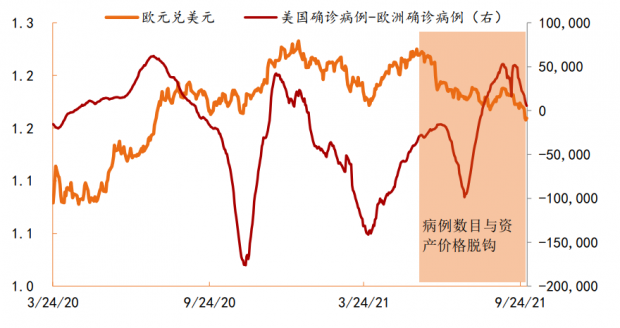

这一情况在其他资产类别也出现了。在2021年5月之前,欧美病例之差与欧元之间有着良好的关系。然而,6月开始欧美逐步放开,试行常态化管理,病例与汇率之间的关系就脱钩了。

|

图5:欧美病例之差与欧元 |

|

|

|

资料来源:Wind,首创证券 |

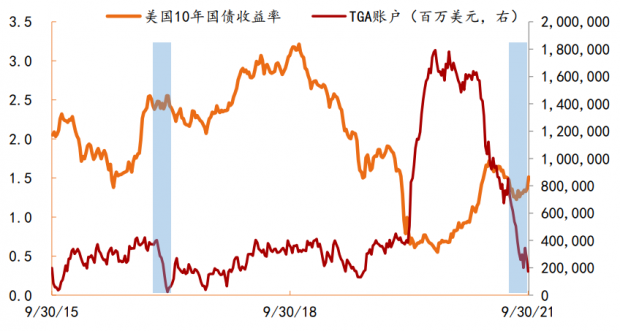

还有一个解释是美国的TGA账户。这个解释一度成为流行的解释,然而这个解释本来在逻辑上是非常乏力的,特别对于长期美债的中期变化。从数据上看,TGA账户余额与美债走势的关系是混乱的,极难解释美债的走势。早在2017年,TGA账户余额出现过一次短期的大幅下行,然而美债基本不为所动。2020年疫情之后TGA账户余额大幅上行,美债基本不动,而在2021年TGA账户余额大幅下行,与美债走势基本大相径庭。

|

图6:TGA账户与美债 |

|

|

|

资料来源:Wind,首创证券 |

因此,以上三个流行且看起来合理的解释实际上都先后失去了解释力和预测能力,也导致了市场的误判。本质上,市场沿用原有的指标是刻舟求剑。在我们看来,美债的决定因素依然是市场对美国经济未来的预期,这一点是没有变化的。然而对此变量的度量是动态变化的,需要与时俱进。

在经济处在正常时期,经济变量和美债是相关的,但当经济处在疫情的非正常时期时,经济短期强弱可能是暂时的,市场更注重的是经济的长期路径。疫情爆发之后,疫情成了左右资本市场的最关键变量。然而,疫情对经济和资本市场的预期影响的度量是动态变化的。在早期,新冠病例的数量是较好的度量,但当疫苗出现了之后,这个度量变得没那么有效,因为人们会预期疫苗出来之后经济将恢复,即使短期的病例上升。到了6月,市场预期再度发生变化。因为欧美逐渐达成共识,对新冠病毒实施常态化管理。这是前所未有的情形,使得对未来经济预期的刻画和度量变得极其困难。因此,市场出现了解释的真空,即使是美联储也公开宣称对利率一度大幅下行的疑惑。这也是为什么市场出现“集体失语”的情形。

那难道我们就束手无策了么?答案是No!

2 吃喝玩乐定美债

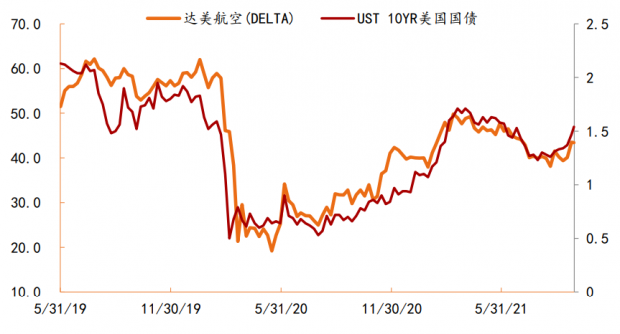

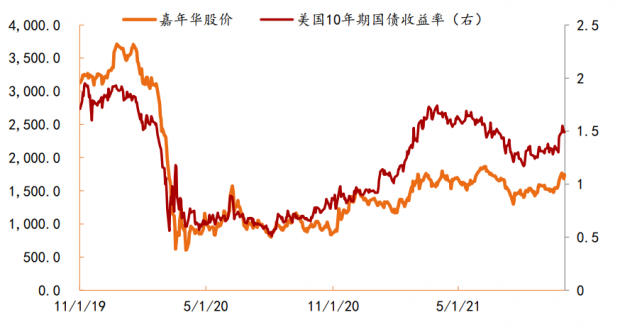

尽管传统的各种指标对美债失效,我们还是发现了和美债走势极为相关的指标——美国表征吃喝玩乐的股票价格,比如航空股、酒店股及邮轮股。在疫情爆发之后,他们的股价变动和美债利率有着极为相关的关系,趋势和拐点都非常接近。

|

图7:达美航空股价与美债 |

|

|

|

资料来源:Wind,首创证券 |

|

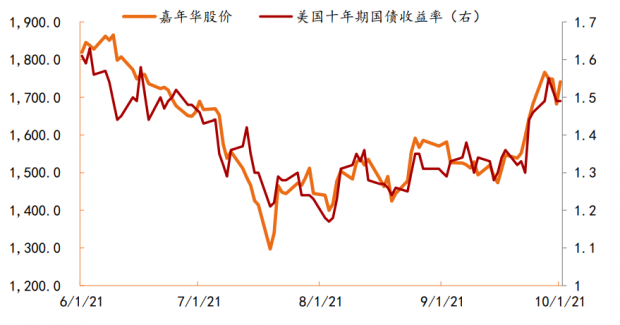

图8:嘉年华股价与美债 |

|

|

|

资料来源:Wind,首创证券 |

|

图9:嘉年华股价与美债 |

|

|

|

资料来源:财经杂志 |

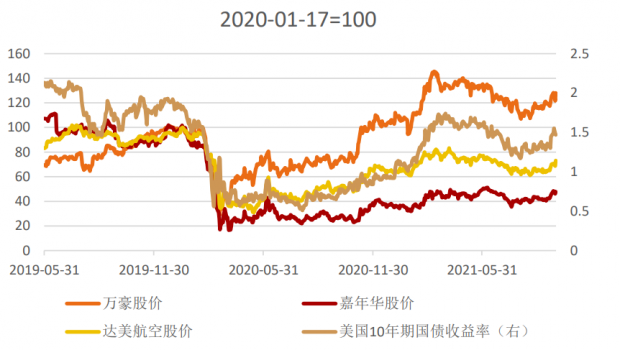

市场是聪明和有效的。如果我们把疫情前的股价进行标准化之后,我们发现酒店股、航空股和邮轮股的走势大致趋同,但有水平差异,酒店股>航空股>邮轮股。这与相应公司受疫情伤害的程度是相对应的。

这些股价的趋同,特别是与美债的趋同绝对不是偶然的,背后反映的是市场对未来的预期,主要是对未来服务业的预期。

从节奏的角度来观察,回头看也是比较清楚的。2020年3月的疫情冲击下,上述股票和美债都大幅调整,然后随着市场的稳定而弱势修复,在11月疫苗问世后出现了第一波强势修复,2月在诸多利好下出现了第二波强势修复,市场的乐观预期达到高点。然而,从4月开始,Delta毒株的超预期以及群体免疫的逐渐破产导致了美债利率大幅下行。8月之后,随着欧美对新冠病毒常态化管理逐渐得到认可,相关服务业订单开始恢复并超预期,美债利率再度上行。

|

图10:吃喝玩乐股价与美债 |

|

|

|

资料来源:Wind,首创证券 |

在这个分析中,我们强调两点:

(1)决定美债的最本质因素其实没有变化,还是经济基本面,但经济基本面的内涵是不断变化的。

(2)上述股价与美债的趋同表明,债券市场不断在对未来经济修复的程度进行定价,而关键点在于服务业的修复程度。美国经济的大头在服务业,只有这些行业修复了,才代表整体经济的好转。

从上可以看出,吃喝玩乐行业的走势对美债的走势最为关键。一句话概括,在当前的形势下,“吃喝玩乐定美债”!

因此,对美债的跟踪和预判,除了传统的经济数据之外,更需要紧密跟踪疫情的变化以及“吃喝玩乐”服务行业的变化情况。比如,10月1日,默克公司新冠口服药“疗效显著”导致了吃喝玩乐行业股票的大涨。另外,9月24日嘉年华公司宣称,三季度的现金流已经转正,并且2022年下半年的订单已经超过疫情前,相关股票在消息前后大涨。美债的上行基本和这些公司的股价上涨在同一轨道上。

3 市场预期与本轮美债上涨背后的猜测

本轮美债上涨实际上是有点悄然无息的,并没有标志性的大事件发生。我们猜测,市场是为欧美常态化管理逐渐有效进行定价。

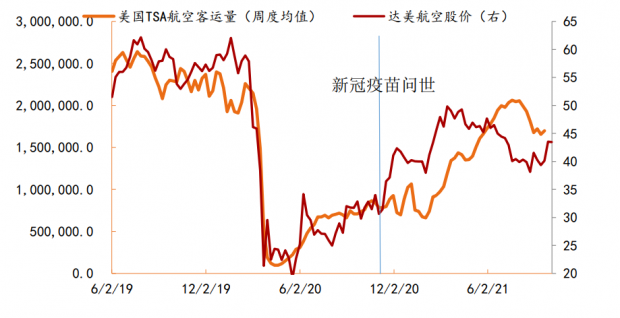

资本市场一般是前瞻的,因此和经济的实际走势有时会产生背离。这是因为预期会走在实际数据的前面,本次疫情将这一点体现的淋漓尽致。观察美国TSA航空客运量的数据与达美航空股价,可以看到,两者在一般情况下是相吻合的。然而,在2020年11月疫苗问世之后,达美航空股价一飞冲天,尽管美国航空客运量还没有起来。而4月之后美国航空客运量进一步上升,然而达美航空股价已经大幅往下调整了。我们猜测,一方面是股价已经把对未来美好的预期充分体现了,另一方面是Delta毒株的肆虐以及“群体免疫”的不及预期使得市场认识到之前的预期过于乐观了。

|

图11:美国航空客运量与达美航空股价 |

|

|

|

资料来源:Wind,TSA,首创证券 |

当前的情况可能是类似的。6月以来,随着疫苗的逐渐普及,欧美逐渐放开了各项管制,英国、丹麦等国更是公开宣布全面放开,欧洲杯、温网、美网等大型赛事中观众已经不戴口罩。在全面放开之后,新冠病毒并无类似delta毒株一样的大变化,全球疫情中性略有好转。最重要的是,8月底以来“吃喝玩乐”行业的公司不断释放利好,使得市场对未来预期转向乐观。

在当前的背景下,最为重要的是两件事,一是疫情会如何变化,二是疫情对经济的影响程度到底是多少。就当下而言,最关键的是到底欧美的全面放开能否奏效。这仍然有相当的不确定性,但我们表示谨慎乐观。对于这一问题,究其本质,在于放开后新冠死亡的人数是否能够接受。

|

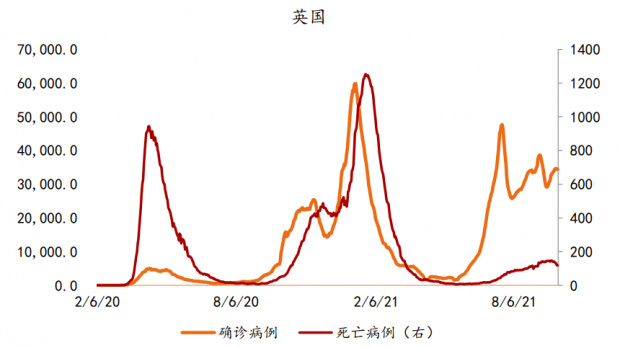

图12:英国新冠病例与死亡病例 |

|

|

|

资料来源:Wind,首创证券 |

我们观察全面放开的典型国家——英国,发现在全面放开之后,英国的新冠病例和死亡人数确实出现了明显的反弹,说明疫情管制与否还是差别很大的。然而,7月底以来,新冠病例在高位稳定下来,死亡人数基本也控制在每日150人以内,并在近期出现了下降。因此,当下的关键是,死亡人数是否还会大幅上升,另外,当下的死亡人数是否能够接受。

|

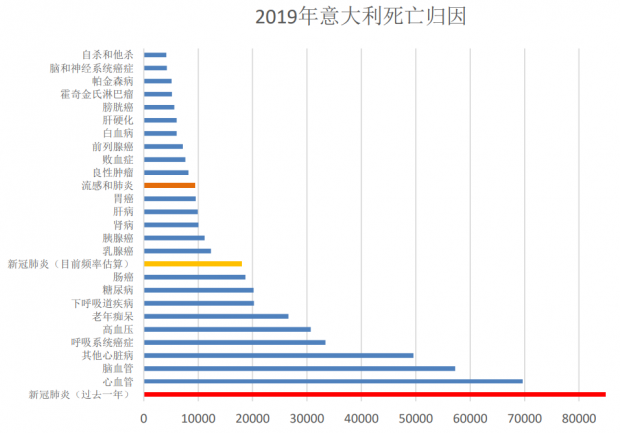

图13:意大利死亡病因 |

|

|

|

资料来源:Wind,首创证券 |

我们观察2019年意大利的死亡病因归因。在过去一年,新冠肺炎的死亡人数接近9万人,排名第一。特别的,在新冠死亡最高峰的时候,意大利每天死亡人数700-800人,年化大概是27万人,已经超过了前七名疾病致死人数的总和,这显然是不能接受的。如果按照目前的死亡频率,大致是每天50人左右,年化大概是18000人,仅次于肠癌致死人数,排在疾病致死归因里的第10名。值得注意的是,意大利每年死于流感和肺炎的人数接近1万人。按照这个数字来看,新冠肺炎的确类似于大号流感。

由于欧美基本情况都类似,因此意大利的情形基本适合欧美整体的情形。然而,对于英国而言,当前日均新冠死亡人数大概在140人左右,年化数字为50000人,这能排在第四位,不算很低的位置。

站在当下,资本市场会考虑两件事情,第一,死亡人数是否会有变化。这主要取决于病毒是否出现变异以及疫苗及特效药的有效性,这方面只能跟踪医学上的变化。最近的默克口服药就是一例。第二,对于当下死亡人数,公众和政府是否能够接受,经济是否能够修复。由于新冠疫情前所未有,还有许多不确定因素;另外,相比其他疾病,新冠死亡人数属于不高不低的水平,当下的水平是否能被民众接受也是个未知数。因此,实际上6-7月以来市场一直处于观望状态。我们猜测,市场在等待中观察到某些服务业订单的改善,开始走向乐观预期,导致了资本市场一系列的变化。所以,与之相关的吃喝玩乐行业的股价、油价、国债利率都在上涨。

4 本轮美债上行对美股的影响

本轮美债上行的幅度已经不小,由9月20号的1.3%左右一路上行至1.6%。然而,基于目前的信息,我们认为,本轮美债上行超过1.8%是有难度的。这是因为今年2-3月的美债上行已经给了一个很好的压力测试。当时有两个力量导致美债上行,一个是经济修复的动量很强,并叠加了美国的诸多刺激出台;另一个是市场普遍预期发达国家在今年7-8月实现群体免疫。当时美债的最高点是1.776%,当下的情形与当时相比是有不足的,因此,如果疫情没有本质上的改观,美债在短期挑战1.8%的点位是有难度的。因此,如果常态化管理继续有效但疫情本身没有本质改变的话,美债可能在1.5-1.8%之间震荡,直到有新的逻辑出现。

|

图14:纳指与美债 |

|

|

|

|

|

资料来源:Wind,首创证券 |

|

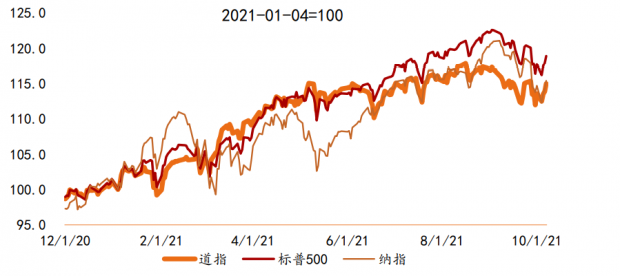

图15:美国三大股指 |

|

|

|

|

|

资料来源:Wind,首创证券 |

由于美债是全球资本市场的锚,美债上行对资本市场的影响是显而易见的。三月底美债见顶之后,美国三大股指特别是纳指与美债的负相关关系非常明显,本轮美债上行对美股明显是有压制的,类似今年2-3月,而且纳指跌幅>标普跌幅>道指跌幅。但假如美债难以突破1.8%,美股短期即使有压力,但进一步调整幅度不算大,可能在5%以内。

5 美债上行对国内资本市场的影响

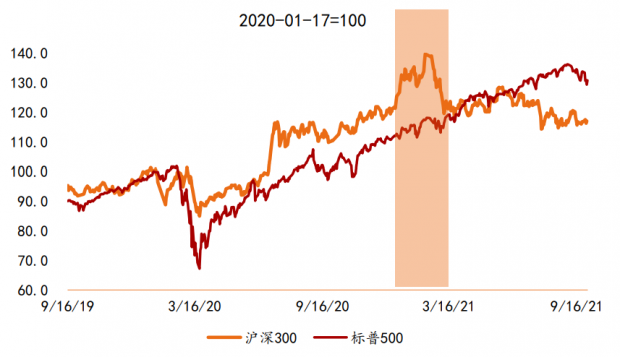

由于今年2月美债大幅上行触发了A股的大幅调整,某些投资者担心美债再度上行对A股的影响。我们认为美债上行会对全球股市有负面影响,但对A股影响幅度不大。

我们在今年1月精准预测2月A股的调整(请见相关报告,如《首创证券宏观研究_经济拐点就在当下_2020年12月经济数据点评》或《首创证券宏观研究_最后的繁荣_2021年1月金融数据点评》)。尽管触发点是预期之外的美债上行,但这只是催化剂,A股调整的本质原因还是跟经济见顶回落及前期上冲过猛有关。当时A股与美股及全球其他股市形成了较为明显的背离,因此有较大的调整压力。而当前A股大幅跑输美股及其他股市,释放了较大的下行压力,因此调整的空间有限。这一波美债上行,A股反应平淡,因此即使美债再上行至1.8%,影响也不大。

|

图16:A股与美股 |

|

|

|

资料来源:Wind,首创证券 |

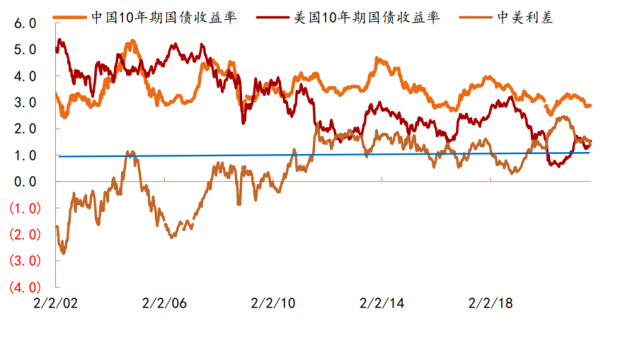

对于国内债市,由于中美利差仍在130个BP左右,因此美债上行对A债影响不大,即使上行至1.8%。由于国内疫情对国内经济仍有压制,尽管有诸多稳增长措施出台,整体经济表现仍难以好于2019年,因此在疫情没有大变化之前,挑战3.0%有难度。我们维持之前的判断,预测10年期国债收益率仍在2.9%之间震荡。

|

图17:中美利差 |

|

|

|

|

|

资料来源:Wind,首创证券 |

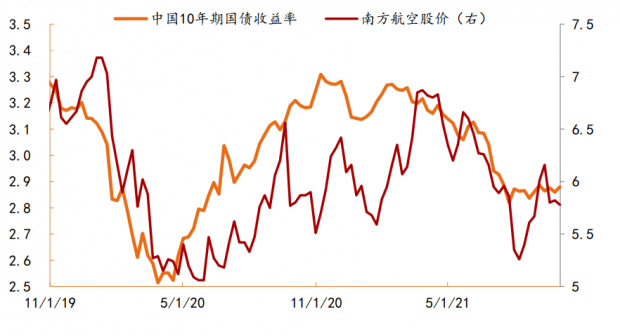

值得注意的是,国内航空股与国债收益率也有一定的相关性,但不如美国的相关性强,这是因为中国和美国经济结构有较大的差异。未来国债收益率的走势依然高度取决于国内疫情的演变。

|

图18:南方航空股价与A债 |

|

|

|

|

|

资料来源:Wind,首创证券 |

风险提示:疫情超预期

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号