作者:韦志超

正文

2021年12月9日,人民银行宣布上调金融机构外汇存款准备金率2个百分点,其意图非常明显,就是为了遏制人民币不断升值的势头。然而,人民币今年为何如此强势?这种强势是否正常?央行又为何出手呢?

央行出手是因为人民币走强,而关于人民币走强的原因,市场多有探讨,但似乎市场归因很多,莫衷一是。主流的意见一般认为人民币汇率的强势和贸易顺差的扩大有关,这是很直观的判断,但过于笼统和片面。另外,对于人民币汇率的两大背离,市场的认知相对是模糊的。这两大背离是:

(1)美元指数与人民币汇率的背离。美元指数走强一般对应着人民币的走弱,而这次是两者一起走强;

(2)经济相对弱势与人民币汇率强势的背离。经济弱势一般对应着汇率的弱势,这次的走势在直观上也是费解的。

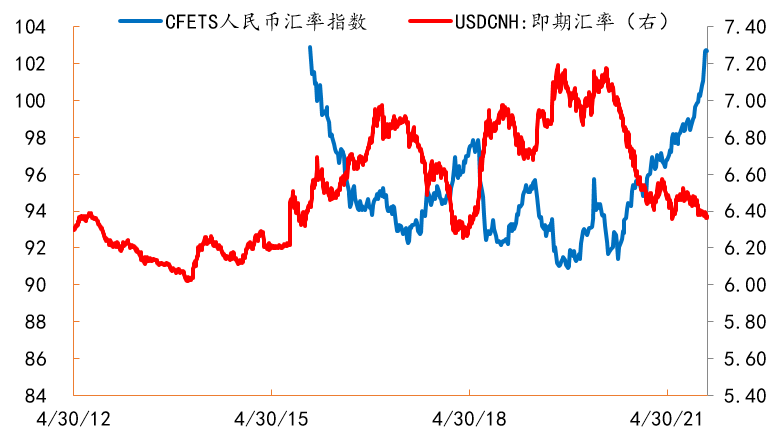

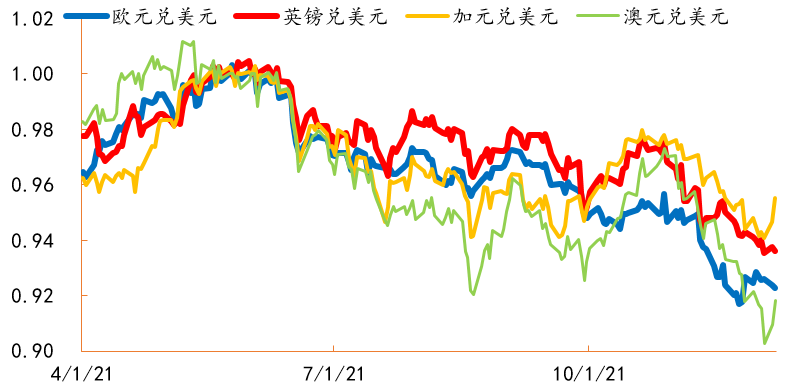

图1:人民币汇率显著走强

资料来源:Wind,首创证券

我们分析认为,这两大背离的原因如下:

(1)美元和人民币汇率的背离是多方面原因造成的。首先,美国加息预期显著上升,使得发达国家货币明显贬值;其次,欧洲疫情更严重使得欧元在发达国家货币里明显更弱,而欧元在美元指数中的权重很大;另外,中国在9月后的贸易顺差明显上升,使得人民币汇率显著强于新兴市场的货币。

(2)这个背离的主因是中国严格的资本管制以及全球疫情背景下中国出口异常强势所共同导致的。一方面,中国出口强势自然导致了人民币的强势;另一方面,中国经济的弱势会导致人民币的弱势。然而,由于2017年中国严格的资本管制,即使经济弱势导致了贬值压力,但贬值的压力无法正常释放形成对冲。其结果是经常账户导致的强势升值盖住了资本账户导致的弱势贬值。

往后看,人民币汇率高度取决于全球疫情的变化。如果全球疫情没有大改变的话,中国出口将维持相对强势,人民币也会维持强势。本次外汇准备金率的上调将央行的底线显性化。由于央行对人民币汇率具备绝对掌控力,因此人民币汇率突破6.3有相当难度。如果全球疫情好转,中国出口回落,那么人民币会走向自然贬值。

1 美元指数为何与人民币汇率明显背离

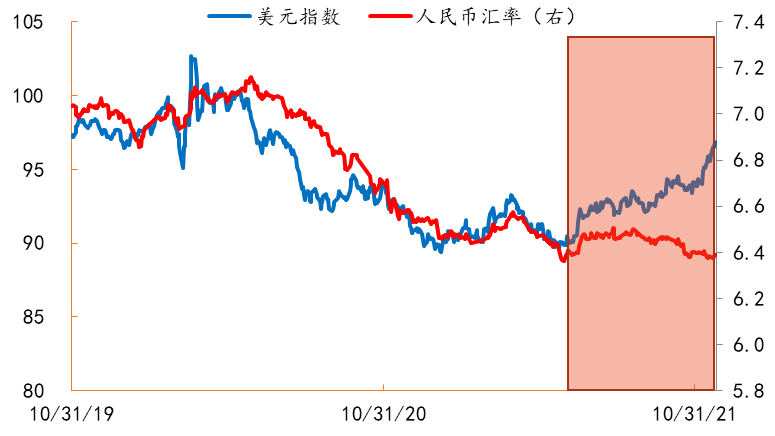

在过去的很长一段时间,美元指数与人民币汇率关系非常密切:美元指数强,人民币弱;美元指数弱,人民币强。背后的逻辑是显然的。然而,从2021年6月起,美元指数和人民币形成了比较明显的背离,而且背离越来越大,形成了市场的一大困惑。

图 2:美元指数与人民币汇率严重背离

资料来源:Wind,首创证券

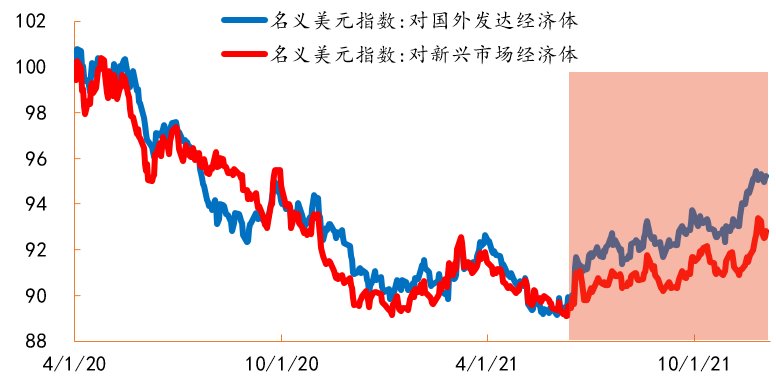

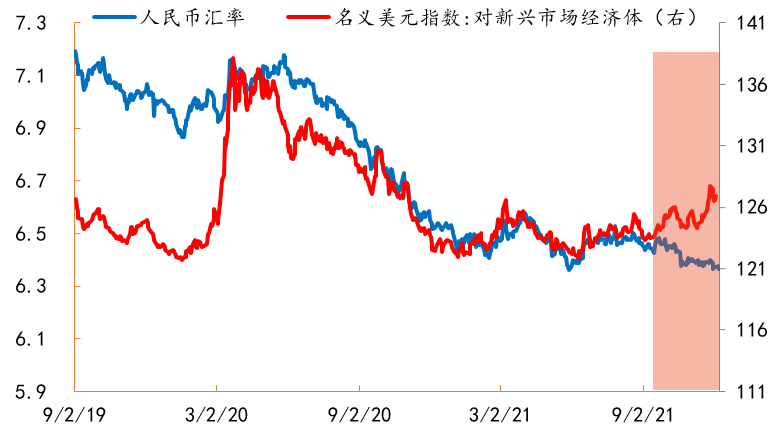

美元指数与人民币汇率背离是多种原因共同导致的。首先,从图3可以看出,从6月起,对发达经济体的美元指数与对新兴市场经济体的美元指数形成明显背离,发达经济体的货币比新兴市场的货币对美元贬值更多。

图 3:新兴国家汇率比发达国家汇率更强

资料来源:Wind,首创证券

这背后的逻辑与美国加息预期上升有关。美国短端债券收益率自6月起明显上升,与别国收益率之差明显加大,导致了美元的强势。发达经济体之间的汇率更多由资本项目决定,而新兴市场汇率更多由经常项目决定。因此,发达经济体的货币对美元贬值幅度更大。

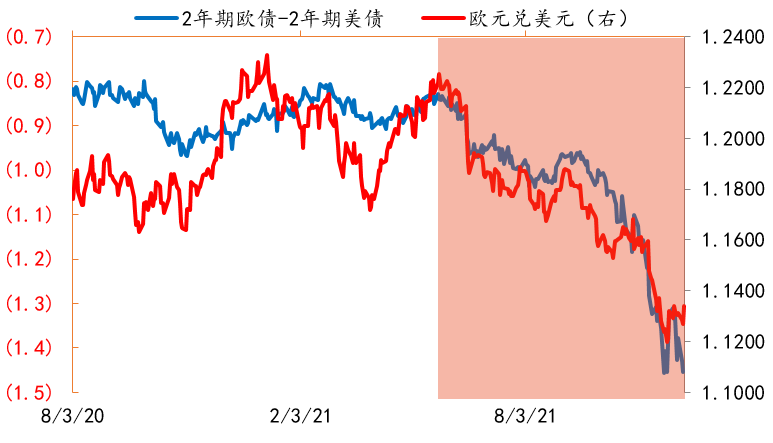

图 4:发达国家货币走弱的主因是美国加息预期上升

资料来源:Wind,首创证券

另外,美元指数里欧元的权重很大,占57.6%。因为欧洲最近的疫情较为严重,欧元兑美元的贬值幅度,在发达经济体的货币里属于前列,这进一步导致了美元指数与人民币汇率背离的加大。

图 5:欧元贬值在发达经济体货币中属于前列

资料来源:Wind,首创证券

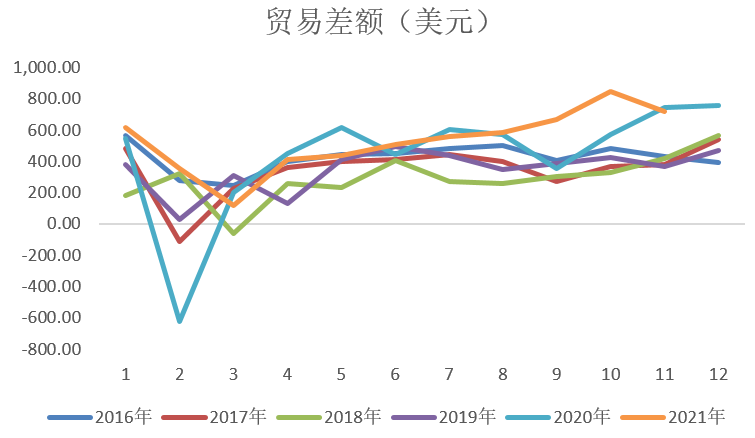

在过去一段时间内,人民币汇率与新兴市场货币的趋势类似,但在9月后形成明显的背离。我们注意到,中国的贸易顺差在9-11月相比季节性突然有着明显的抬升,这导致了人民币汇率相对的强势。

图 6:人民币汇率与新兴市场货币形成背离

资料来源:Wind,首创证券

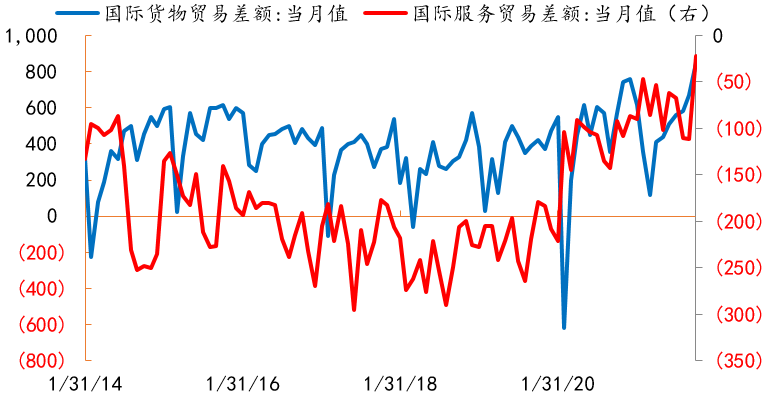

图 7:中国贸易差额自9月起显著走强

资料来源:Wind,首创证券

因此,人民币汇率与美元的背离是以上三个因素共同导致的结果:(1)美国加息预期上升导致美元走强,发达经济体对美元贬值更多;(2)欧洲疫情导致欧元贬值更多,而美元指数中欧元占比很大;(3)9-11月中国贸易顺差扩大导致人民币汇率更强。

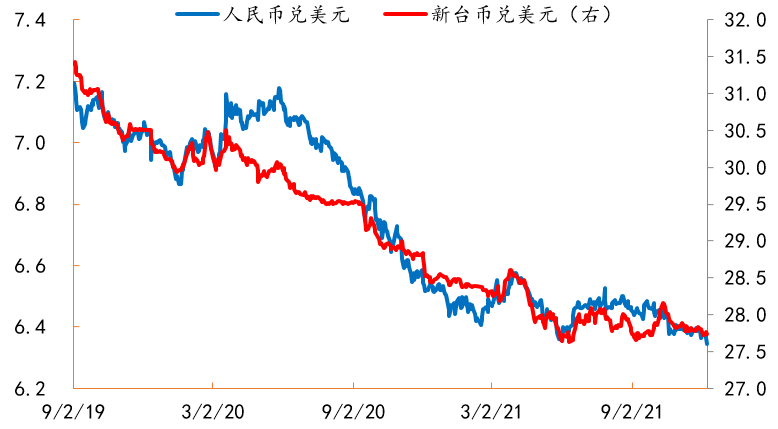

图 8:人民币的走势与新台币走势相仿

资料来源:Wind,首创证券

然而,人民币的走势并不孤单,以上三点对于中国台湾也是适用的。因此,新台币的走势也很强,与人民币的走势相仿,升值幅度也类似。因此,人民币并非走出了所谓的独立行情,背后有较为坚实的经济逻辑作为支撑。

2 经济相对弱势为何与人民币汇率强势背离

我们在2021年初报告中,在市场中率先提出经济走弱的论断,在4-5月形成市场共识,在下半年更成为市场的担忧。然而,在这种背景下,人民币却异常的强势,不断升值,形成明显的背离。我们认为,这主要是中国严格的资本管制导致的。

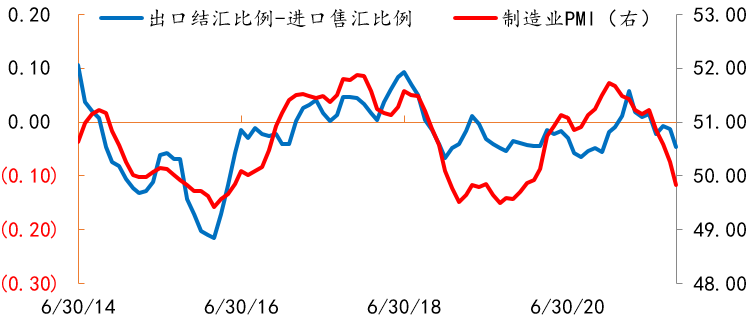

图 9:结售汇数据显示贬值预期,与经济弱势吻合

资料来源:Wind,首创证券

中国目前的换汇政策对经常账户是友好的,但对资本账户的管控则较严。2016-2017年大概是政策分水岭。在此之前,换汇的管控相对较松,中国经济的强弱与人民币汇率存在着较强的相关性,企业和民众形成对经济的预期,可以通过换汇的渠道表达对人民币汇率的预期看法。这一相关性在2017年之后依然存在,但弹性大幅下降。我们用出口结汇比例-进口售汇比例作为人民币预期的一个代理变量,可以看到这一变量与制造业PMI的相关性一直都是比较明显的,但弹性在2017年后明显下降。PMI的波动并没有明显变化,但出口结汇比例-进口售汇比例的波动性明显下降。这是因为政府加强了管控,很多不规范的操作被禁止,换汇变得明显更难。

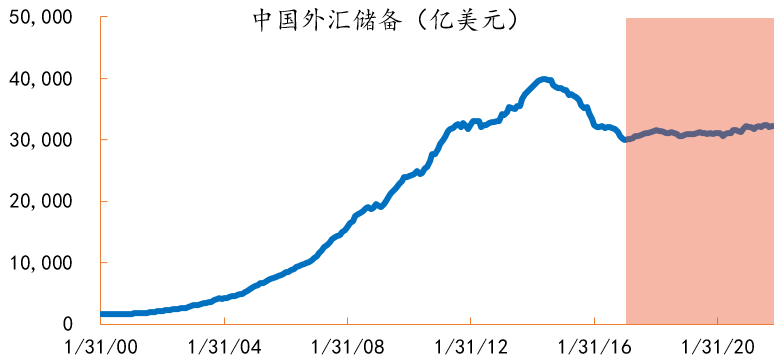

图 10:中国外汇储备自2017年之后维持窄幅震荡

资料来源:Wind,首创证券

汇率的决定一般来自两个方面:贸易项和资本项。一般而言,发达国家的资本项影响更大,新兴国家的贸易项影响更大。人民币汇率在2012年之前主要受贸易项影响,2012年开放程度加大之后资本项的影响在逐渐加大,而在2017年之后的影响又明显减少。当前,人民币汇率的影响大部分来自于贸易项。

图 11:中国的经常账户顺差在疫情后显著增加

资料来源:Wind,首创证券

2021年,由于全球疫情的影响,很多国家的生产能力受到影响,整个东亚为之受益,出口普遍高增,贸易顺差扩大,中国大陆和中国台湾尤是。另一方面,由于国际旅游中断,同时导致了中国的服务贸易逆差明显减少。贸易项的走强导致了人民币的强势,同时,经济走弱理论上导致资本项流出从而使得人民币走弱,但这一渠道并不通畅,影响较小。这最终使得人民币汇率走强,与经济弱势形成较大背离。

然而,对于央行来说,人民币汇率过强也是难以接受的。这是因为:(1)汇率过强最终会影响出口;(2)汇率的决定存在多重均衡,单边趋势形成容易导致羊群效应。最为市场化的解决方式是放松资本管制。然而,众所周知,在近期这是个不太可能的选项。因此,央行最终选择其他工具进行调整,这次是上调外汇存款准备金率。

3 人民币汇率后续展望

往后看,在当前背景下,人民币汇率的主要决定因素还是全球疫情。如果全球疫情维持现状,人民币汇率将依旧强势。由于央行释放了干预的信号,如果贸易顺差没有非常大幅的增加,人民币汇率想突破6.3是有难度的。如果全球疫情好转,海外生产能力恢复,人民币汇率将走向自然贬值,幅度取决于外需及海外生产能力的变化。

由于央行对汇率有绝对的掌控权,并且央行的工具很多,因此期望央行在资本账户上放松在短期内是比较难实现的。

风险提示:全球经济修复不及预期

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号